Über 15 Millionen zufriedene Trader

Aus gutem Grund: der Broker

mit den meisten Auszeichnungen

Spaltennavigation

Entdecken

- Der Rückgang bleibt und die Euro -Bullen warten auf eine gute Gelegenheit, im Se

- Eine Sammlung positiver und negativer Nachrichten, die sich auf den Devisenmarkt

- Das japanische BIP wuchs im zweiten Quartal um 0,3%, wobei in fünf aufeinanderfo

- Die Inflationsrate Japans fiel auf 3,1%, was in fast acht Monaten ein neues Tief

- Die Inflationsdaten steigert die Wette von Fed auf Zinssenkungen. Die Goldpreise

Marktanalyse

Gold, Silber und Öl stehen weiterhin unter Druck, da der Regierungsstillstand in den USA einen Rekord bricht

Wunderbare Einführung:

Ein abgelegener Pfad mit seinen Kurven und Wendungen wird immer eine erfrischende Sehnsucht wecken; Eine riesige Welle erzeugt ein aufregendes Geräusch, wenn die Flut steigt und fällt. eine Geschichte, bedauernd und traurig, hat nur die Trostlosigkeit des Herzens; Ein Leben mit Höhen und Tiefen wird erschreckend heroisch.

Hallo zusammen, heute bringt Ihnen XM Forex „[XM Forex Platform]: Gold, Silber und Öl stehen weiterhin unter Druck, und der Shutdown der US-Regierung bricht einen Rekord.“ Ich hoffe, das hilft dir! Der ursprüngliche Inhalt lautet wie folgt:

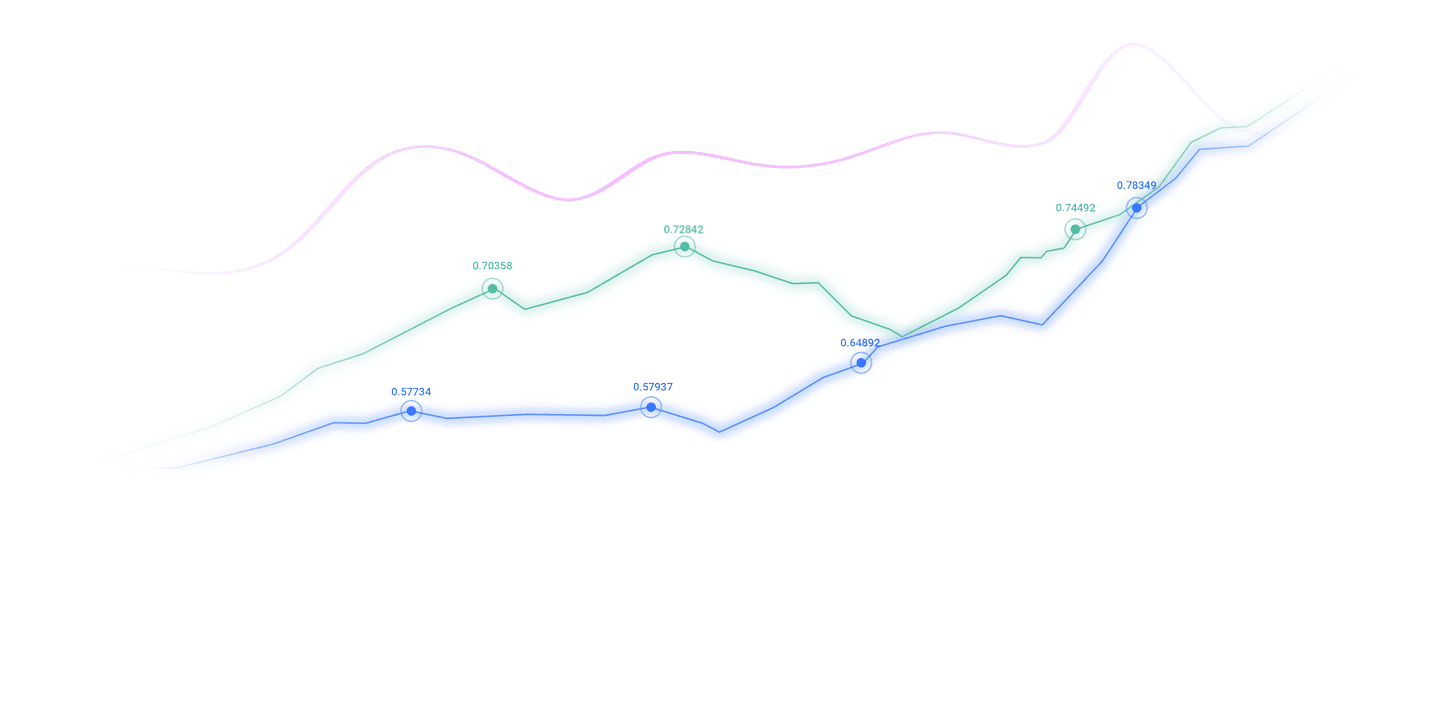

Am 5. November wurde Spotgold am Mittwoch auf dem asiatischen Markt bei rund 3.940 US-Dollar pro Unze gehandelt. Der Goldpreis fiel am Dienstag aufgrund der Stärke des US-Dollars und der schwächeren Markterwartungen hinsichtlich einer Zinssenkung durch die Federal Reserve. Gleichzeitig hat der Shutdown der US-Bundesregierung historische Rekorde überschritten; US-Rohöl wurde bei rund 60,35 US-Dollar pro Barrel gehandelt. Die Ölpreise schlossen am Dienstag niedriger, da sie durch die Stärke des US-Dollars und Sorgen über die Aussichten für die Ölnachfrage nach unten gezogen wurden.

Der US-Dollar legte am Dienstag auf breiter Front zu und stieg gegenüber dem Euro auf ein Viermonatshoch, vor allem weil politische Differenzen innerhalb der Federal Reserve Zweifel an den Erwartungen einer weiteren Zinssenkung in diesem Jahr aufkommen ließen. Gleichzeitig verschlechterte sich die globale Risikostimmung, was die Anleger dazu veranlasste, im US-Dollar einen sicheren Hafen zu suchen.

Der US-Dollar-Index überschritt zum ersten Mal seit Anfang August die Marke von 100. Der Euro fiel zum fünften Mal in Folge gegenüber dem Dollar und fiel auf 1,1483 US-Dollar, den schwächsten Stand seit dem 1. August. USD/JPY fiel leicht auf 153,60 Yen, obwohl der Yen und der Schweizer Franken, beides sichere Häfen, stabil blieben, der Yen selbst jedoch immer noch in der Nähe seines Achteinhalbmonatstiefs schwankte. Marktstrategen wiesen darauf hin, dass, obwohl in den Medien häufig vom „Tod des US-Dollars“ gesprochen wird, der US-Dollar in Zeiten von Marktturbulenzen weiterhin der zuverlässigste sichere Hafen für Anleger ist.

Diese Verschiebung der Marktstimmung hin zur Risikoaversion spiegelt auch den Rückgang am Aktienmarkt und die Beliebtheit von Staatsanleihen wider. In diesem Umfeld geriet die Rohstoffwährung Australischer Dollar erheblich unter Druck und fiel um 0,8 % auf 0,649 US-Dollar, da die Reserve Bank of Australia die Zinssätze unverändert ließ und sich vor einer weiteren Lockerung zurückhielt.

Änderungen in den politischen Erwartungen der Fed sind der Hauptfaktor für die Stärke des US-Dollars. Nach der geplanten Zinssenkung letzte Woche signalisierte der Vorsitzende Powell, dass ein weiterer Schritt im Dezember nicht unvermeidlich sei, was die Händler dazu veranlasste, sich für 1 zu entscheidenDie Wahrscheinlichkeit einer Zinssenkung im Februar sank deutlich von 94 % vor einer Woche auf 65 %. Der anhaltende Stillstand der US-Regierung hat zu einem Mangel an Wirtschaftsdaten geführt, wodurch die unterschiedlichen Ansichten der Vertreter der Federal Reserve zur aktuellen Wirtschaftslage in den Mittelpunkt der Marktaufmerksamkeit gerückt sind.

Trotz der jüngsten starken Entwicklung des US-Dollars haben einige Analysten Zweifel an der Nachhaltigkeit seiner Gewinne geäußert. Die Deutsche Bank wies darauf hin, dass die Wirtschaftswachstumserwartungen der USA und Europas gleichzeitig angehoben wurden und sich die Wachstumslücke zwischen beiden Seiten verringert habe. Dieses moderate globale Wachstumsumfeld reicht nicht aus, um die anhaltende Stärke des US-Dollars zu unterstützen.

In anderen Währungen fiel das Pfund um 0,9 % auf 1,3015 US-Dollar, da der britische Finanzminister den schwierigen wirtschaftlichen Hintergrund betonte, mit dem es konfrontiert ist, wie hohe Schulden, niedrige Produktivität und hartnäckige Inflation.

Was den japanischen Yen betrifft, so hat die Entscheidung der Bank of Japan, die Zinssätze unverändert zu lassen, ihm zwar eine gewisse Unterstützung gegeben, sein schwacher Trend veranlasste den japanischen Finanzminister jedoch dennoch zu der Warnung, dass die Regierung die Dynamik des Devisenmarkts mit großer Dringlichkeit beobachte. Der aktuelle Yen-Wechselkurs nähert sich allmählich dem Niveau, das zuvor in den Jahren 2022 und 2024 zu Marktinterventionen der japanischen Behörden geführt hatte.

Asiatische Märkte

Das Protokoll der geldpolitischen Sitzung der Bank of Japan im September zeigte, dass es im Vorstand gravierende Meinungsverschiedenheiten gab und die Mitglieder über die Geschwindigkeit und den Zeitpunkt zukünftiger Zinserhöhungen diskutierten. Der neunköpfige Vorstand stimmte dafür, den Leitzins unverändert bei 0,5 % zu belassen, und lehnte Forderungen zweier restriktiver Mitglieder ab, die die Kreditkosten auf 0,75 % erhöhen wollten. Die Diskussionen konzentrierten sich auf die Abwägung der Abwärtsrisiken für das Wachstum mit dem anhaltenden Inflationsdruck, insbesondere aufgrund höherer Lebensmittelpreise.

Einige Mitglieder plädierten für frühzeitiges Handeln. Ein Falke forderte eine „eher regelmäßige“ Zinserhöhung und nannte verbesserte Datenströme, darunter Unternehmensgewinne und die Tankan-Konjunkturumfrage, als wertvolle Indikatoren für die Normalisierung. Ein anderes Mitglied warnte, dass die Kosten für ein zu langes Warten auf eine Straffung der Geldpolitik „allmählich steigen“ würden, auch wenn dies der BOJ mehr Klarheit über die globalen Aussichten, insbesondere aus den Vereinigten Staaten, verschaffen würde.

Die meisten waren sich jedoch einig, dass es besser wäre, auf „schlüssigere Daten“ zu warten, bevor eine andere Maßnahme in Betracht gezogen wird. Sie stellten fest, dass die Bedingungen für eine Verschärfung zwar nach und nach erfüllt würden, ein sofortiges Handeln jedoch „die Märkte überraschen“ und das Risiko einer Destabilisierung der Finanzbedingungen mit sich bringen könnte. Einige haben betont, dass die Aufrechterhaltung akkommodierender Bedingungen angemessen sei, um die Erholung Japans zu unterstützen, solange die Inflationserwartungen nicht ausreichend verankert seien.

Ein anderes Mitglied betonte, dass die Unsicherheit über die Konjunkturabschwächung in den USA ein Hauptgrund sei, vorsichtig zu bleiben, räumte jedoch ein, dass Japan allein aufgrund der inländischen Fundamentaldaten bald die Voraussetzungen für eine weitere Zinserhöhung erfüllen könnte.

Der neuseeländische Arbeitsmarkt zeigte im dritten Quartal Anzeichen einer weiteren Schwäche. Die Gesamtbeschäftigung blieb bei 0,0 % gegenüber dem Vorquartal und lag damit unter den Erwartungen eines leichten Wachstums von 0,1 % gegenüber dem Vorquartal. Auf Jahresbasis sank die Beschäftigung im Jahresvergleich um -0,6 %.

Die Arbeitslosenquote stieg von 5,2 % auf 5,3 %, was den Prognosen entsprach und den Gesamtjahreswert auf über 5 % erhöhte. Das letzte Mal, dass die Arbeitslosigkeit dieses Niveau erreichte, war Ende 2016. Die Erwerbsquote sank um 0,2 Prozentpunkte auf 70,3 %, was darauf hindeutet, dass einige Arbeitnehmer den aktiven Arbeitsmarkt verlassen.

Auch das Lohnwachstum hat sich abgekühlt, wobei die Gewinne in allen Branchen im Monatsvergleich um 0,4 % und im Jahresvergleich um 2,1 % gestiegen sind, was darauf hindeutet, dass der Druck auf die Arbeitskosten nachgelassen hat.

Europäische Märkte

Die SNB schien bereit zu sein, an ihrer Haltung festzuhalten, nachdem Vorstandsmitglied Petra Tschudin sagte, die aktuellen Zinssätze seien angesichts der Inflationsaussichten der Schweiz angemessen. In einem Interview mit TeleZueri wies sie darauf hin, dass die Prognose der SNB die mittelfristige Inflation in einer Bandbreite von 0 bis 2 Prozent beziffert, was mit ihrer Definition von Preisstabilität übereinstimmt.

„Aus dieser Perspektive sind die Zinssätze so, wie sie sein sollten“, sagte sie und fügte hinzu, dass die Haltung der Zentralbank der aktuellen Situation weiterhin gut entspreche. Chudins Äußerungen wurden als Signal interpretiert, dass die SNB ihren Leitzins auf absehbare Zeit bei 0 % belassen wird.

Chudin räumte ein, dass sich die globale Situation schnell verändere, sagte jedoch, dass es keinen Grund gebe, wieder negative Zinssätze einzuführen. „Die Zentralbank wird nur bei Bedarf negative Zinssätze anwenden“, sagte sie, „aber basierend auf den aktuellen Inflationsprognosen besteht keine Notwendigkeit.

An anderer Stelle bekräftigte Präsident Martin Schlegel, dass die Inflation in der Schweiz in den kommenden Quartalen leicht steigen dürfte, obwohl das globale Wachstum weiterhin unter dem Druck der US-Zollmaßnahmen steht.

US-Markt

Laut der New York Times hat die Trump-Regierung eine Reihe militärischer Aktionspläne gegen Venezuela formuliert. einschließlich direkter Angriffe gegen die Kräfte, die Präsident Maduro beschützen, und mögliche Maßnahmen zur Übernahme der Kontrolle über die Ölfelder des Landes.

Der Stillstand der US-Regierung geht weiter und der 35-Tage-Rekord steht kurz vor dem Brechen.

Das Obige ist der gesamte Inhalt von „[XM Foreign Exchange Platform]: Gold, Silber und Öl stehen weiterhin unter Druck, der Stillstand der US-Regierung bricht den Rekord“. von X. Der Herausgeber von M Foreign Exchange hat es sorgfältig zusammengestellt und bearbeitet, in der Hoffnung, Ihnen beim Handeln zu helfen.

Haftungsausschluss: XM Group stellt lediglich Ausführungsdienste und Zugriff auf die Online-Handelsplattform bereit und gestattet Einzelpersonen, die Website oder die von der Website bereitgestellten Inhalte anzuzeigen und/oder zu verwenden, hat jedoch nicht die Absicht, Änderungen oder Erweiterungen an seinen Diensten und seinem Zugriff vorzunehmen und wird diese auch nicht ändern oder erweitern. Für alle Zugriffs- und Nutzungsrechte gelten die folgenden Bedingungen: (i) Allgemeine Geschäftsbedingungen; (ii) Risikowarnung; und (iii) vollständiger Haftungsausschluss. Bitte beachten Sie, dass alle auf dieser Website bereitgestellten Informationen nur allgemeinen Informationszwecken dienen. Darüber hinaus stellen die Inhalte aller Online-Handelsplattformen von XM kein unberechtigtes Angebot und/oder keine unberechtigte Aufforderung zum Handel auf den Finanzmärkten dar und dürfen auch nicht zu solchen Angeboten und/oder Aufforderungen verwendet werden. Der Handel auf den Finanzmärkten birgt erhebliche Risiken für Ihr investiertes Kapital.

Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Aufforderungen zum Kauf von Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden.

Alle auf dieser Website von XM und Drittanbietern bereitgestellten Inhalte, einschließlich Meinungen, Nachrichten, Recherchen, Analysen, Preisen, sonstigen Informationen und Links zu Websites von Drittanbietern, bleiben unverändert und werden eher als allgemeine Marktkommentare denn als Anlageberatung bereitgestellt. Alle auf der Online-Handelsplattform veröffentlichten Informationen dienen ausschließlich Bildungs-/Informationszwecken und enthalten keine Finanz-, Anlagesteuer- oder Handelsberatungen und -vorschläge oder Aufzeichnungen von Transaktionspreisen oder Handelseinladungen oder Einladungen zu Finanzprodukten oder Finanzangeboten über nicht auf Einladung beruhende Kanäle und sollten auch nicht als solche betrachtet werden. Bitte stellen Sie sicher, dass Sie die nicht unabhängigen Anlageforschungstipps und Risikowarnungen von XM gelesen und vollständig verstanden haben. Für weitere Details klicken Sie bitte Hier